Trong thông báo trên HNX, Phát Đạt lùi ngày đáo hạn lô trái phiếu PDRH2123002 3 tháng và nâng lãi suất từ 13% lên 15%.

Công ty CP phát triển bất động sản Phát Đạt vừa công bố thông tin bất thường về việc thay đổi điều kiện, điều khoản Trái phiếu PDRH2123002.

Theo đó, Phát Đạt nâng lãi suất của lô trái phiếu này từ 13%/năm lên 15%/năm, đồng thời ngày đáo hạn cũng được lùi 3 tháng từ ngày 28/4/2023 về 28/7/2023.

Thời gian mua lại trái phiếu sẽ được chia làm 3 đợt. Trong 2 đợt đầu tiên, chậm nhất là 28/5/2023 và 28/6/2023, Phát Đạt sẽ mua lại tổng cộng 88,8 tỷ đồng, tương đương 60% trái phiếu đang lưu hành. Vào ngày đáo hạn, công ty sẽ mua 40% còn lại của lô trái phiếu, tương đương giá trị 59,3 tỷ đồng.

Được biết, lô trái phiếu PDRH2123002 gồm 1.500 trái phiếu mệnh giá 100 triệu đồng/trái phiếu, tổng giá trị phát hành 150 tỷ đồng. Trái phiếu phát hành ngày 28/4/2021, đáo hạn vào 28/4/2023. Đây là trái phiếu không chuyển đổi, không kèm chứng quyền, có tài sản đảm bảo, không phải là nợ thứ cấp của tổ chức phát hành và được tự do chuyển nhượng.

Trái phiếu có lãi suất danh nghĩa 13%/năm, trả lãi mỗi 3 tháng/lần. Lãi suất thực tế cũng được tính là 13%/năm.

Mục đích phát hành nhằm tăng quy mô vốn hoạt động để tài trợ cho các dự án bất động sản của công ty và công ty con – mà cụ thể là tài trợ vốn cho Dự án Phân khu 4, Phân khu 2, và phân khu 9 thuộc Khu đô thị du lịch sinh thái Nhơn Hội, khu kinh tế Nhơn Hội, tỉnh Bình Định và tài trợ vốn cho công ty con để thực hiện Dự án Trung tâm thương mại và căn hộ cao cấp Bình Dương, tỉnh Bình Dương, và dự án Hạ tầng kỹ thuật nội bộ khu I (khu Cổ Đại).

Tài sản đảm bảo của lô trái phiếu này là 4,9 triệu cổ phiếu PDR của Công ty CP Phát triển Bất động sản Phát Đạt.

Theo báo cáo, có 5 nhà đầu tư đã mua lô trái phiếu này, trong đó có 1 công ty chứng khoán (mua 30%), 2 quỹ đầu tư chứng khoán (mua 46,67%), 1 công ty bảo hiểm (mua 3,33%) và 1 tổ chức khác (mua 20%).

Hồi tháng 4/2022 Phát Đạt đã mua lại 1,9 tỷ đồng của lô trái phiếu PDRH2123002. Như vậy đến ngày đáo hạn 28/4/2023, số lượng trái phiếu đang lưu hành 1.481 trái phiếu, tổng giá trị trái phiếu đang lưu hành là 148,1 tỷ đồng.

Về tình hình tài chính, trong quý 1/2023, Phát Đạt ghi nhận 192 tỷ đồng doanh thu, giảm gần 70% so với cùng kỳ. Sau khi trừ giá vốn và chi phí, Phát Đạt ghi nhận lãi ròng hơn 22 tỷ đồng, giảm đến 92% so với mức lợi nhuận 279 tỷ đồng vào quý 1/2022. Dù sụt giảm nhưng kết quả kinh doanh này đã khả quan hơn nhiều so với khoản lỗ hơn 229 tỷ đồng ở quý 4/2022.

Trong văn bản giải trình, nhà phát triển bất động sản này cho biết, nguyên nhân ảnh hưởng chủ yếu đến biến động lợi nhuận là do tình hình khó khăn chung của thị trường, đặc biệt là ngành bất động sản dẫn đến việc kinh doanh tại các dự án không thuận lợi. Đồng thời, do chiến lược tái cơ cấu danh mục đầu tư của công ty.

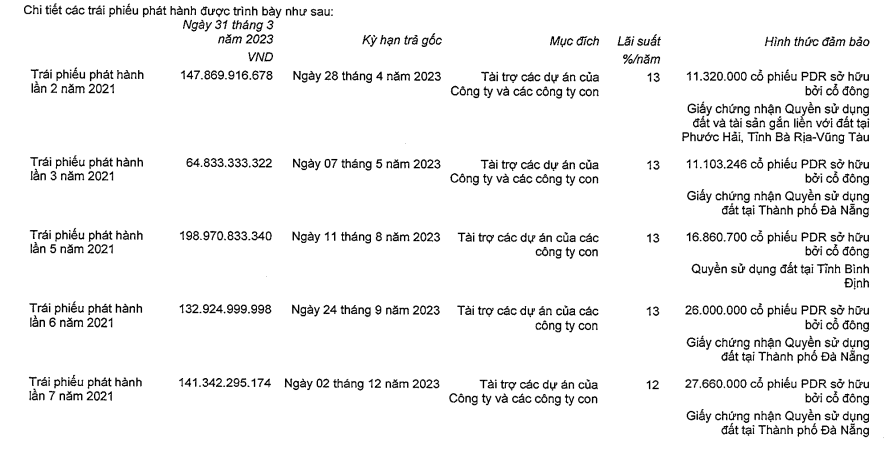

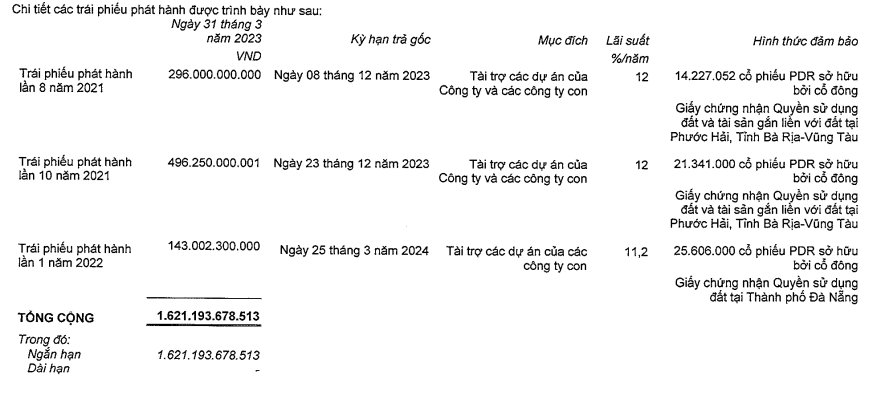

Tính đến cuối quý 1, tổng nợ phải trả của Phát Đạt hiện ở mức 13.500 tỷ đồng, gấp 1,6 lần vốn chủ sở hữu tại cùng thời điểm. Số dư nợ vay cuối kỳ ở mức 3.475 tỷ đồng, giảm gần 1.000 tỷ đồng so với đầu năm. Trong đó, dư nợ trái phiếu còn hơn 1.621 tỷ đồng.

Dư nợ trái phiếu của Phát Đạt còn hơn 1.621 tỷ đồng. Nguồn: BCTC

Ở một diễn biến khác, ngày 28/4 vừa qua, Phát Đạt công bố nghị quyết HĐQT chốt danh sách cổ đông lấy ý kiến cổ đông bằng văn bản nhằm thông qua 2 phương án tăng vốn, nâng vốn điều lệ công ty. Ngày đăng ký cuối cùng là 18/5, thời gian lấy ý kiến là trong quý 2/2023.

Nội dung xin ý kiến cổ đông gồm thông qua phương án phát hành cổ phiếu cho cổ đông hiện hữu để tăng vốn điều lệ. Số lượng phát hành bằng 20% vốn điều lệ hiện tại của công ty, tương đương hơn 134 triệu cổ phiếu (giá trị thu về khoảng 1.340 tỷ đồng). Ngoài ra, công ty này cũng muốn phát hành riêng lẻ cho cổ đông chiến lược với số lượng bằng 10% vốn điều lệ hiện tại, tương đương với 67 triệu cổ phiếu (670 tỷ đồng).

Giá chào bán cho cả hai phương án sẽ không thấp hơn 10.000 đồng/cổ phiếu. Nếu thực hiện thành công các phương án trên, Phát Đạt sẽ phát hành thêm ít nhất 201,5 triệu cổ phiếu PDR, qua đó huy động tối thiểu thêm 2.015 tỷ đồng. Vốn điều lệ của doanh nghiệp này cũng sẽ được tăng lên thành 8.371 tỷ đồng.

Ngoài ra, HĐQT Phát Đạt cũng đã thông qua quyết định về việc gia hạn thời gian tổ chức Đại hội đồng cổ đông thường niên 2023 chậm nhất đến ngày 30/6/2023.