31/01/2023 21:37

Là chủ đề nhận được nhiều sự quan tâm, chuyển đổi số đã trở thành mục tiêu quan trọng trong chiến lược phát triển của các ngân hàng kể từ khi đại dịch bùng phát đến nay. Đứng trước những thách thức chưa từng có, ngành ngân hàng buộc phải thay đổi lộ trình chuyển đổi số nếu không muốn bị tụt lại phía sau.

Đi qua 2 năm đặc biệt trong lịch sử nhân loại, quá trình số hóa của xã hội nói chung, doanh nghiệp nói riêng đã tiến một bước dài kinh ngạc. Từ vị trí “doing digital”, triển khai các sáng kiến số để nâng cao năng lực, các tổ chức đã đón nhận chuyển đổi số như một phần của hành trình trưởng thành, hướng đến những thay đổi mang tính nền tảng khi tái định hình, bước đến chặng cuối “being digital”.

Là người theo sát hành trình của các ngân hàng tại Việt Nam, ông Đỗ Danh Thanh, Phó Tổng Giám đốc, phụ trách dịch vụ Chuyển đổi số và Công nghệ thông tin, Deloitte Việt Nam đã có những chia sẻ về chủ đề này.

Chuyển giao thế hệ khách hàng

Có 22 năm kinh nghiệm tư vấn về công nghệ thông tin, xây dựng chiến lược chuyển đổi số, kiến trúc doanh nghiệp, ông Đỗ Danh Thanh cho biết đang có sự chuyển đổi mạnh mẽ trong tệp khách hàng của ngành ngân hàng. “Chúng tôi luôn tin vào xu hướng chuyển đổi số ngành ngân hàng với nền tảng khách hàng là trọng tâm. Dự báo tới năm 2025, một thế hệ khách hàng mới mang tên ‘digital native’ sẽ chi phối thị trường, đặc biệt là ngân hàng bán lẻ”, chuyên gia của Deloitte Việt Nam nhận định.

Sinh ra trong thời đại số, digital native là những cá nhân được nuôi dưỡng trong thời kỳ phát triển mạnh của công nghệ và thiết bị số. Nghiễm nhiên, tệp khách hàng này có trải nghiệm sớm với dịch vụ số, có hiểu biết, luôn tìm hiểu trải nghiệm của những khách hàng trước, biết tận dụng mạng xã hội để khuếch đại ý kiến cá nhân. Trên hết, những trải nghiệm mà digital native có được từ ngoài ngành như mua sắm trực tuyến sẽ kích thích họ thêm mong đợi và kỳ vọng vào nội dung tương tác, các tính năng và trải nghiệm hấp dẫn ở ngành ngân hàng.

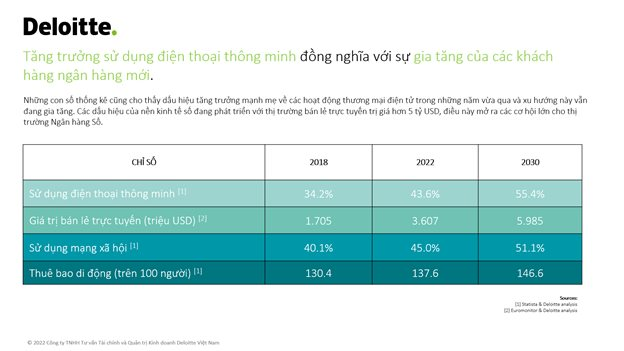

Song hành với digital native, sự tăng trưởng trong tầng lớp trung lưu và người dùng điện thoại thông minh (smartphone) cũng yêu cầu các dịch vụ ngân hàng được phân phối qua kênh di động. Hiện nay, Việt Nam là một trong những nước phát triển thiết bị di động cũng như ứng dụng và thiết bị cầm tay nhanh nhất khu vực Đông Nam Á và châu Á.

Theo số liệu từ Deloitte và các đối tác, số người dùng smartphone đã tăng trưởng từ mức 34.2% trong năm 2018 và dự kiến đạt mức 55.4% trong năm 2030, góp phần đưa giá trị của thị trường bán lẻ trực tuyến cán mốc 5,985 triệu USD.

Giá trị của nền kinh tế số Việt Nam đã trải qua sự tăng trưởng vượt bậc, đạt mức 23 tỷ USD trong năm 2022 và dự kiến sẽ chạm mốc 50 tỷ USD vào năm 2025 và có thể lên đến 120 – 200 tỷ USD vào năm 20230, theo Bain Analysis. Những thực tế và con số này đủ sức minh chứng cho tầm quan trọng, sự cần thiết của chuyển đổi số mà các ngân hàng đang thực hiện. Trong bối cảnh ngành dịch vụ tài chính đang triển khai kế hoạch số hóa mạnh mẽ bao gồm các công ty chứng khoán, bảo hiểm, các ngân hàng sẽ không muốn trở thành người ngoài cuộc trong hành trình mặc định này.

Cơ hội đi đôi thách thức

Đồng hành cùng những dấu hiệu tích cực của nền kinh tế vĩ mô, sự phát triển của ngành, các ngân hàng nhận thấy rõ cơ hội tiềm năng khi thực hiện chuyển đổi số. Mở rộng thị trường, nâng cao năng suất, thuận lợi phát triển sản phẩm mới, sáng tạo các mô hình kinh doanh hay thậm chí là chuyển đổi hoàn toàn mô hình vận hành… là những trái ngọt đang chờ đón các ngân hàng ở phía cuối hành trình.

Tuy nhiên, giống như bất kỳ bài toán khác trên thị trường, mỗi ngân hàng cần xem xét, đánh giá tiềm lực cũng như khả năng của mình, nhất là khi còn rất nhiều thách thức đang tồn tại trong quá trình chuyển đổi số.

Ông Đỗ Danh Thanh, Phó Tổng Giám đốc phụ trách dịch vụ Chuyển đổi số và Công nghệ thông tin, Deloitte Việt Nam.

Theo Nghiên cứu thị trường Ngân hàng số tại Việt Nam, dù 94% các ngân hàng đã đầu tư số hóa, tuy nhiên mới chỉ ghi nhận 20% khách hàng sử dụng những kênh số. Con số này đi ngược lại với tiềm năng và đối tượng khách hàng tập trung của các doanh nghiệp. Theo ông Đỗ Danh Thanh, dù quá trình số hóa được các ngân hàng đầu tư cả ở phương diện kỹ thuật và truyền thông, người dùng vẫn chưa đặt trọn vẹn sự tin tưởng ở các dịch vụ, phương thức thanh toán mới. Bên cạnh sự quan ngại từ việc bảo mật thông tin, các khách hàng dễ dàng thay đổi dịch vụ giữa các ngân hàng nếu nhận thấy sự yếu kém trong thiết kế hay chất lượng dịch vụ. Với việc mỗi khách hàng sử dụng trung bình 3 kênh dịch vụ tài chính khác nhau trong năm 2022, đây là một hồi chuông cảnh tỉnh với các ngân hàng lớn.

Giới hạn về nhân lực là trở ngại tiếp theo các ngân hàng phải đối diện khi thực hiện chuyển đổi số. Những nghiên cứu của Deloitte chỉ ra rằng 40% CEO tham gia khảo sát đã gặp nhiều khó khăn trong việc tìm kiếm, duy trì nguồn nhân lực thích hợp cho quá trình số hóa. Thị trường việc làm hiện tại ghi nhận sự thiếu hụt cả về số lượng và chất lượng nhân sự nhằm đáp ứng các yêu cầu mới. Ở chiều ngược lại, cũng có đến 50% người lao động cho rằng bản thân chưa sẵn sàng với môi trường làm việc số. Số nhân sự có đủ kiến thức, kỹ năng, tầm nhìn trở thành “vật báu” trong ngành, khó tránh khỏi hiện trạng “nhảy việc”, gây đứt quãng đến quá trình số hóa của từng ngân hàng.

Vẫn còn rất nhiều thách thức đang chờ đón các ngân hàng nói riêng và ngành tài chính nói chung trên con đường số hóa phía trước, chưa kể đến giới hạn về pháp lý hay thiếu đồng bộ về hạ tầng. Nhưng thực tế này cũng đồng thời mang tới cơ hội bứt phá cho các doanh nghiệp biết tận dụng nguồn lực, đánh giá đúng mức độ khả thi và mục tiêu số hóa của mình. “Tối ưu hóa hoạt động hiện tại, thực hiện kết hợp thay đổi nhỏ và quyết định lớn, các ngân hàng sẽ tìm thấy chìa khóa thành công trên hành trình từ ‘thực hành’ đến ‘trở thành’ doanh nghiệp số”, ông Đỗ Danh Thanh chia sẻ.